Grupo Saieh vende 67% de aseguradoras a ILC y levanta efectivo por US$ 165 millones

Controlador de Habitat entra de lleno al negocio de rentas vitalicias, donde las aseguradoras que adquiere concentran un 15,35% de la prima.

- T+

- T-

Luego de un mes de negociaciones, en donde se filtraron diferentes interesados en participar del proceso de venta de las compañías de seguros del Grupo Saieh, ayer por la mañana finalmente se confirmó el acuerdo. El comprador es Inversiones La Construcción (ILC) -controlador de AFP Habitat e Isapre Consalud, entre otros-, entidad que nunca figuró entre los posibles compradores.

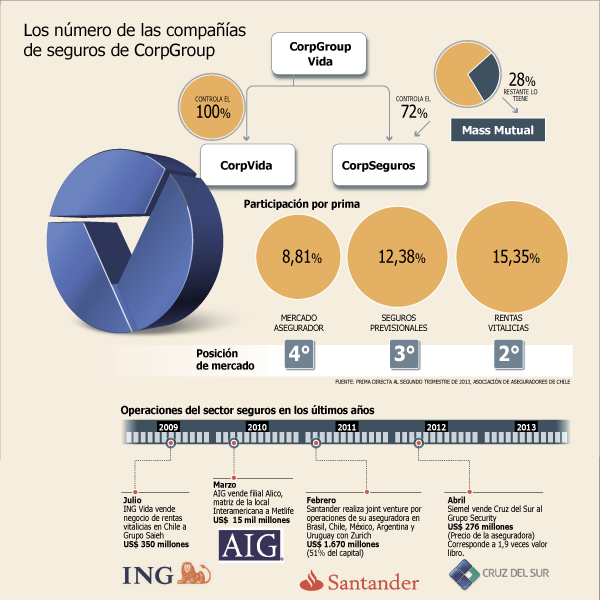

A través de un hecho esencial la firma ligada a Álvaro Saieh dio cuenta de un “memorándum de entendimiento” para la venta del 67% de Corp Group Vida Chile, holding que controla CorpSeguro y CorpVida, por un monto cercano a los US$ 435,3 millones, tras valorar en US$ 650 millones ambas compañías.

Del monto involucrado en la operación cerca de US$ 165 millones serán cancelados en efectivo y al contado al controlador, luego de descontada la deuda de Corp Group Vida y tras realizar otros ajustes.

La operación

De acuerdo al comunicado de prensa de CorpGroup, la valorización de ambas compañías al momento del acuerdo asciende a

US$ 650 millones. Esto, porque además de los US$ 165 millones que pagará ILC, hay que descontar la participación con la que queda CorpGroup y la que tiene Mass Mutual en CorpSeguros, además de la deuda del holding que controla ambas compañías. Estos pasivos incluyen un bono por

US$ 206 millones y deuda en cuenta corriente por US$ 26 millones.

“Obviamente cuando estamos haciendo esta operación aguas arriba a esas operaciones subyacentes se le tienen que restar las participaciones que no estamos comprando y la deuda que tiene la matriz de estas compañías”, dice Pablo González, gerente general de ILC.

Así, el ejecutivo confirma que “los números son más o menos esos, parecido al valor libro. En una es un poco más baja y en otra un poco más alta”.

Y es que asegura que a los factores mencionado antes se le deben restar otros ajustes que tienen que ver con algunos activos financieros de cada compañía.

De todos modos, fuentes del mercado señalan la valorización de

US$ 650 millones es equivalente al valor libro de ambas compañías, mientras que lo tradicional es que las ventas se efectúan por montos cercanos a dos veces el valor libro. Un ejemplo fue la última operación de M&A en el sector asegurador, cuando Grupo Security adquirió las operaciones de Cruz del Sur. En esa oportunidad, la aseguradora de vida del Grupo Angelini se vendió en UF 5.943.860 (US$ 276 millones), monto que implicó un precio de 1,9 veces valor libro.

Por su parte, el propio Corp Group adquirió la cartera de rentas vitalicias de ING Seguros de Vida, ahora CorpVida, por un monto cercano a los US$ 350 millones, a mediados de 2009.

Aún así, otras fuentes señalan que dada la situación financiera del grupo, se concretó una buena transacción.

Ajustes financieros

Uno de los últimos puntos del hecho esencial enviado por Corp Group Vida Chile a la SVS, detalla que la operación estará sujeta a la aprobación del cambio de controlador por parte de los bonistas. Esto, porque las restricciones del contrato de emisión estipulan que un cambio de control sería causal de incumplimiento.

Además, esta transacción dependerá de que el Banco Itaú levante la fianza y la codeuda solidaria que la entidad tiene con otras empresas del grupo Saieh. Esto, porque si bien Corp Group Vida Chile no mantiene deudas indirectas, según los estados financieros a junio de 2013, le fue solicitado otorgar fianza y codeuda solidaria a sociedades relacionadas.

La primera se realizó en abril de 2010 por la sociedad Inversiones Corp Rec Ltda., cuando suscribió un contrato de apertura de crédito con los Bancos Itaú Chile, Banco Itaú BBA S.A. Nassau Branch y Banco Itaú Europa S.A., Sucursal Financiera Exterior. La segunda se concretó en octubre de 2011, por Corp Group Financial S.A. (ex Corp Rec S.A.) que suscribió un contrato de cross currency swap con el Banco Itaú Chile, por un valor de US$ 63 millones.

Comienza due diligence

Antes de finiquitarse la operación está pendiente el proceso de due diligence, el cual tiene como primer plazo el 30 de noviembre, a lo cual se suma una extensión de 30 días.

Entre los protagonistas del due diligence estarán, asesorando a ILC, IMTrust en la parte financiera y Prieto & Asociados en el ámbito legal. En tanto, en Corp Group Vida Chile encabezará las conversaciones Christián Abello, actual gerente general de las compañías. La entidad aún no define quiénes los asesorarán financiera y legalmente en este proceso.